2017年是激光行业大丰收的年份,相比之下2018年的发展则显得较为平缓。尤其是今年下半年,部分企业出现较大滑坡,市场竞争愈发激烈。在新三板的激光企业中,有8家企业与激光设备业务相关,他们在市场上竞争力如何?今天将带大家一起了解。由于多数新三板企业未公布三季报,因此本次排名以半年报数据为依据。

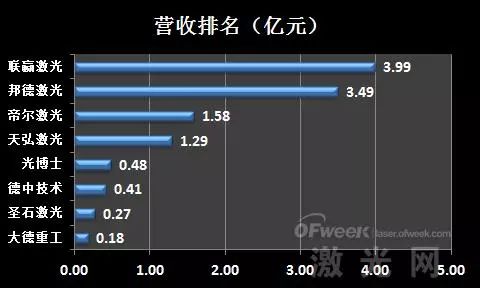

今年上半年,以焊接设备为主的联赢激光营收3.99亿元,排在榜单第一位。此外,联赢激光公布的三季报中显示,联赢激光前三季度营收5.79亿元。主营激光切割机的邦德激光则以3.49亿元的业绩紧随其后。上半年营收过亿的还有从事针对太阳能电池提供精密激光加工解决方案及设备的帝尔激光和从事装备、覆盖激光切割、焊接、打标、增材制造等领域的天弘激光。

榜单上其他成员的主营业务如下:光博士主营激光设备、刺绣设备、自动化设备、通用机械设备;德中技术主营精密激光加工设备、光机电一体化设备;圣石激光主营激光精密加工设备、机器人自动化设备;大德重工则主营机器人自动化设备、激光切割、焊接设备等。

在营收增幅方面,增幅最大的是帝尔激光,与去年上半年相比增长122.59%,其次是邦德激光92.59%。光博士、联赢激光、圣石激光业绩增幅均在30%以上。而根据联赢激光三季报的数据,前三季度联赢激光增幅仅为24.61%,可以看出联赢激光下半年增速放缓。在这8家企业中,仅有大德重工业绩下滑,较去年上半年营收下降了25%。考虑到今年下半年行业整体有遇冷趋势,预计部分企业营收增幅会在此基础上有所下降,但排位变化不大。

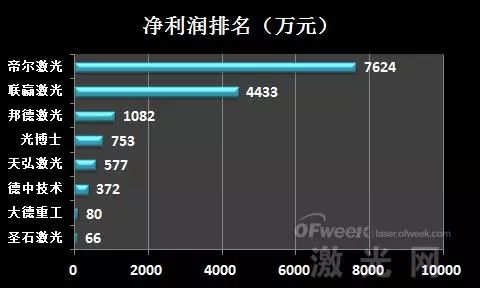

尽管联赢激光的营收高居榜首,但盈利方面却是帝尔激光7624万元的净利润遥遥领先,联赢激光获利4433万元、邦德激光获利1082万元分列二三位。联赢激光前三季度获利5128万元,第三季度单季获利仅有695万元,去年全年获利8612万元,今年实现提升难度较大。帝尔激光今年上半年净利润已超过去年全年(6712万元),但由于“531”新政对太阳能光伏企业冲击较大,也会给帝尔激光下半年的盈利带来一定压力。

在净利润增幅方面,光博士与帝尔激光接近去年同期三倍,远超其他厂商,邦德激光与大德重工则较去年同期盈利有较大下滑。此外,圣石激光实现了扭亏为盈,未列入榜单之中。德中技术、联赢激光、天弘激光较去年同期略有增长,但全年增幅可能会有所下降。

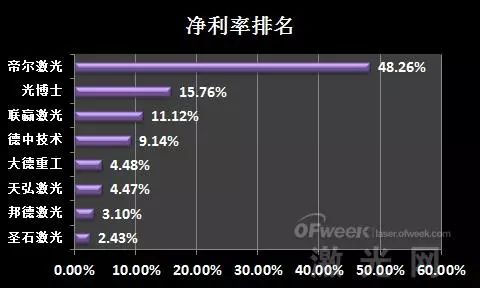

帝尔激光毛利率高达63.31%,是其高获利的保障。同样以精密激光加工业务为主的德中技术、圣石激光毛利率也在30%以上,排在榜单四五位。以激光设备、刺绣设备、自动化设备、通用机械设备为主的光博士、以激光焊接设备为主的联赢激光则以40%左右的毛利率排在二三位。

净利率前三位与毛利率前三位一致,帝尔激光48.26%的成绩更是一骑绝尘,高于上中游的锐科激光(34.89%)与福晶科技(32.56%)。基于“531”新政的影响及激光行业的竞争加剧,预计这些企业全年的净利率排名将有较大变化。

联赢激光上半年在研发上投入2231万元,第三季度投入852万元,高居榜首。其次是天弘激光、邦德激光与帝尔激光,今年上半年在研发投入近千万。

但结合企业营收来看研发占比,则是圣石激光投入最多,占营收10.71%,天弘激光依旧排在第二,研发占比为7.42%。联赢激光、帝尔激光则分别以5.6%、5.26%排在五六位,邦德激光研发占比最低,仅有2.59%。

而在研发、技术类员工占比方面,据OFweek激光网统计,大德重工以74.47%居首(总员工47人,3位硕士),德中技术以49.46%排在第二(总员工93人,28位硕士)。联赢激光规模较大,1486位员工中有34.52%的研发、技术人员,其中2位博士,15位硕士。圣石激光、帝尔激光的团队也各有2位博士,研发人员占比分别为30.67%与20%。邦德激光1008位员工中,只有11.11%的技术人员,占比最低,销售人员则达到47.32%。

在《中国制造2025》的战略背景下,国内传统工业制造业面临转型及自动化升级,中国激光行业正处于迅速发展阶段。尽管今年下半年激光行业在一定程度上整体的业绩水平增速放缓,但随着激光技术不断取得突破,现有工艺愈加成熟,应用领域逐步拓展,待挖掘的市场潜力巨大,整体而言发展前景依然十分广阔。