原标题:通信行业2023年中期策略报告:把握AI+数字经济发展机遇,优选“算网安”细分赛道(附下载)

需要下载本报告的朋友,可以扫描下方二维码进圈,2万+份报告,3000+会员,高清原版,无限制下载,持续更新

截至 2023 年 5 月 30 日,申万通信行业指数上涨 34.75%,在全部 31 个申万一级行业指数中排名 第 2 位,整体表现位居前列。

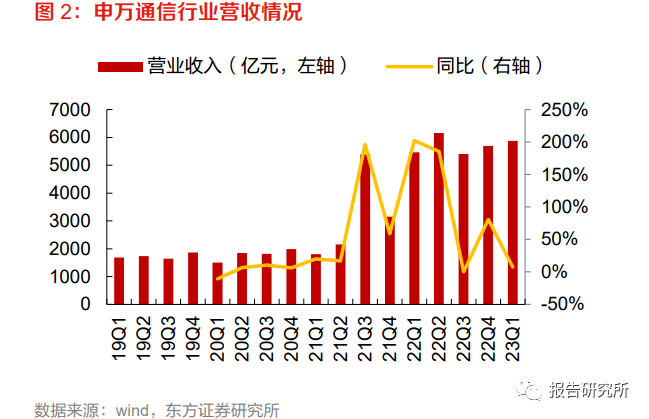

2023 年一季度,申万通信行业营收同比增长 7.4%,归母净利润同比增长 9.8%,板块营收增长稳 健,盈利情况有所改善。

在通信子板块中,光模块&光器件、网络可视化、设备商、运营商等板块表现相对突出。光模块&光器件板块,受益于 AIGC 应用的快速发展,北美云巨头加大对大模型、超算中心 的投入,高速传输产品的需求增加,800G 等高端产品逐渐迎来放量。网络可视化板块,随着 5G 建设进入下半场,流量增长至新的高度,以及数据要素战略地位 的确立、AIGC 等新技术对网络安全带来的冲击,对数据的采集、监测、管理变得愈发重要。设备商板块,运营商侧资本开支平稳但重点转向算力网络建设,加大对云计算、IDC 及算力 平台投入;云计算大厂侧,主要提供算力的服务器以及配套光模块传输的交换机等设备。运营商板块,云业务持续高增长,份额、排名不断提升;数字经济、算力网络建设有望打开 创新业务成长空间。

放眼全球,AIGC 热潮持续升温,国内发布数字中国规划,数字化、智能化的需求愈发旺盛,通 信行业在更多的细分领域发挥着重要作用。对于2023年下半年展望,我们总体持乐观态度,相对 看好 AIGC 主线以及网络可视化、电网智能化等赛道。

AIGC 主线。AIGC 催生对算力的需求,(1)海外市场,北美云厂商资本开支绝对值减少、 增速下滑,资本开支结构或将侧重于算力方向;(2)国内市场,随着平台经济监管常态化, 腾讯资本开支环比回升、阿里云将独立上市,国内互联网云需求或将回暖,运营商侧同样积 极推进云、IDC 等基础设施建设,担当数字经济建设的主力军。建议关注光模块、ICT 设备 商、液冷温控厂商及 IDC 服务商。

运营商。(1)业务发展角度,区别于海外运营商仍聚焦于增长低迷的传统移动通信业务, 国内运营商积极发展云、IDC 等产业数字化业务,收入增速高于其他业务,有力地驱动整体 业绩增长,理应拥有更高的估值;(2)经营效率角度,经杜邦分析后我们发现,造成国内 外运营商 ROE 差异的主要原因之一是杠杆率,比如 2022 年 Verizon 的 ROE 和权益乘数分 别约为中国移动的 2.4 倍和 2.8 倍,而净利率方面,近几年国内运营商盈利水平在不断提升、 向海外水平靠近。

网络可视化。网络可视化主要实现对数据的采集、分析、处理,是网络安全的第一道关卡, 最直接的驱动因素是流量增长,下游需求以运营商和政府为主。运营商侧,作为网络端入口, 运营商拥有海量数据,高度重视数据安全管理,因此在后 5G 阶段,有望继续加大网络可视化设备的集采力度;政府侧,在政府数字化趋势下,对网络信息安全的需求亦有望提升。另 外,AIGC 应用也正引发各国对于数据安全的担忧。

电网智能化。国内市场进入新型电力系统建设阶段,电网资本开支持续处于高位,一方面需 要大量设备联网,另一方面需更高效的调控、管理,以实现对新能源的消纳,给电网通信模 块、设备的量价都带来提升空间;海外市场智能电网基础薄弱,国内厂商有望依托于国家电 网参与“一带一路”沿线国家的服务。建议关注电网智能化设备供应商。

1)海外市场:北美云厂商资本开支绝对值减少、增速下滑,AI 创新层出不穷,资本开支结构或将有所侧重。从 整体来看,2022 年北美四大云厂商资本开支合计 1503 亿美元,2023Q1 合计 343 亿美元,同比 有所下滑,减少 3%。但在微软与 OpenAI 带来的大模型、生成式 AI 应用的冲击下,谷歌、Meta 也相继加入 AI“军备竞赛”中,数据中心、高端光模块等相关领域的需求有望增加。收入端来看, 2023Q1,除 Meta 未单独披露云业务收入外,其余三家云收入均保持增长,AWS 及微软智能云 营收均同比增长 16%,谷歌云营收同比增长 28%。2023 年 3 月,受头部客户放缓数据中心部署计划的影响,Lightcounting 下调了对以太网光模块市 场的销售预期,2023 年预计以太网光模块市场将减少 10%,不过长期 CAGR 仍维持在 13%左右。尽管如此,Lightcounting 没有太多削减对 400G/800G 光模块的需求预期,并预计 2023 年开始, 800G 有望拉动新一轮增长。

2)国内市场:云计算作为关键数字基础设施,有望受益于数据中国建设。自 2020 年将数据定义为第五大生产 要素后,国家陆续发布多项政策以推动数字中国建设、发展数字经济。工信部数据显示,2025 年 全国数据产生量将由 2021 年的 6.6ZB 增加至 48ZB。进入数字经济时代,数据对于规模经济的效 应进一步放大,当一项数字服务完成研发后,后期扩展用户规模的边际成本几乎可以忽略不计。相对于土地经济,由于数据可以无限进行复用,因而更容易享有规模经济效应的优势。云计算作 为关键数字基础设施,有望受益。同时随着云计算产业的推进,未来企业 IT 支出或将更多地投入 到与业务创新和数字化转型相关的软件应用上去。腾讯资本开支环比回升,国内互联网云需求或将回暖。从收入端来看,受国内监管导致互联网客 户需求下滑影响,阿里云收入同比增速放缓至个位数;百度智能云业务 2022 年实现收入 177 亿 元,同比增长 18%。从资本开支来看,虽然 2022Q4 阿里云资本开支同比大幅下滑 40%,但腾讯 资本开支同比下滑速度已呈出现放缓,且环比增长 136%。展望未来,互联网云厂商需求有望回 升。一方面,ChatGPT 扬起的热浪翻滚不止,从国外到国内,百度、阿里、华为等国内云巨头陆 续发布大模型,腾讯也表示将推出混元大模型;另一方面,国内政策转向支持平台经济健康持续 发展,2023 年 3 月 28 日,阿里巴巴 CEO 张勇宣布启动“1+6+N”组织变革,并表示设立的六大 业务集团在未来都具有独立上市的可能性。

国内市场,运营商作为数字经济的国家队、主力军、排头兵,加大布局力度。资本开支方面,运营商支出结构向算力网络方向倾斜。2023 年,中国移动计划投入 452 亿元用于 算力建设,同比增长 34.9%,占预计投资总额的 24.7%;中国电信算力云资源计划投入 195 亿元, 同比增长 39.3%,占 2023 年预计投资总额的 19.7%;中国联通计划算力网络资本开支由 2022 年 的 124 亿元,增长至 149 亿元,同比增长 20.2%,占预计投资总额的 19.4%。算力规模方面,算力资源规模初显。2022 年中国移动算力规模为 8.0 EFLOPS,同比增加 2.8 EFLOPS;中国电信建成 3.8 EFLOPS,同比增加 1.7 EFLOPS,2023 年计划达到 6.2EFLOPS。

(1)CPO:区别可插拔光模块的一种封装技术,可实现降耗、降本及高度集成。LightCounting 表示,AI 对网络速率的需求是目前的 10 倍以上,在这一背景下,CPO 有望将现有可插拔光模块 架构的功耗降低 50%,将有效解决高速高密度互联传输场景。Yole 报告数据显示,2022 年 CPO 市场产生的收入达到约 600 万美元,并在 2027 年替代 EOI(嵌入式光互联)和 NPO(近共封装 光学),最终在 2033 年将达到 2.87 亿美元。

(2)LPO:是可插拔架构下的一类光模块,即在数据链路中只使用线性模拟元件,无 CDR 或 DSP 的设计方案。相比 DSP 方案,LPO 通过使用性能较好的 TIA、Driver 芯片来实现更好的线性 度,从而去掉 DSP,LPO 方案牺牲了一定系统误码率和传输距离,但可大幅减少系统功耗和时延。

(3)薄膜铌酸锂调制器:传统材料的铌酸锂调制器由于尺寸较大,难以满足光器件小型化趋势, 而薄膜铌酸锂调制器具有低功耗、大带宽、小尺寸、可远距离传输等特点。

(4)硅光:硅光模块是基于硅基衬底材料制成,具有高速高带宽、高可靠性、低功耗等优点。鉴于良率和损耗问题,硅光模块方案的整体优势尚不明显,但在超 400G 的短距场景、相干光场 景中,硅光模块的低成本优势或许会使得其成为数据中心网络向 400G 升级的主流产品。根据 Lightcounting 的预测,光通信行业已经处在硅光技术 SiP 规模应用的转折点。

(5)相干检测:相干探测凭借着高容量、高信噪比等优势在城域网内的长距离 DCI 互联中得到 广泛应用,而直接探测的应用场景更适合相对短距离互联。随着单通道传输速率的提高,相干技 术也从过去的骨干网下沉到城域甚至边缘接入网 。Omdia 预计 2025 年相干光模块将达到 250 万 支规模;2022-2025 年,400G 相干光模块年复合增长率将超 40%。

设备商主要提供交换、路由器等网络设备以及服务器等 IT 设备。服务器:根据 TrendForce 最新发布的预测,随着 AI 服务器与 AI 芯片需求同步看涨,预计 2023 年 AI 服务器(包含搭载 GPU、FPGA、ASIC 等主芯片)出货量将接近 120 万台,年 增 38.4%,而 AI 芯片 2023 年出货量预计将增长 46%。TrendForce 同步上修 2022-2026 年 AI 服务器出货量年复合增长率至 22%,预计占整体服务器出货量比例将从 2023 年的 9%进 一步提升至 15%。另外,紫光股份在 2023 年一季度业绩说明会上表示,AI 服务器在今年一 季度有很大提升。交换机:交换机和光模块是数据中心、超算中心的关键网络/传输设备,两者配套使用,故 其与数通光模块需求有一定相关性。根据 IDC 数据,2022Q4 全球以太网交换机市场收入同 比增长 22%,其中高速段持续增长,第四季度 200/400 GbE 交换机市场收入环比增长 0.7% 但全年同比增长超 300%,100 GbE 交换机市场收入同比增长 18.7%,25/50 GbE 交换机收 入同比增长 30.1%。

数据中心数量增加&大型机架占比提升,总耗电量不断上升,增加能耗担忧。根据信通院数据, 2017-2021 年,数据中心机架数量从 166 万架增至 520 万架,年均复合增速超 30%,大型规模以 上机架数量从 83 万架增至 420 万架,总占比提升至 80.8%。据信通院测算,2022 年全国机架规 模将持续增长,大型以上机架数量将增至 540 万架。能耗方面,2017-2020 年,我国信息通信领 域规模以上数据中心年耗电量年均增长 28%,2021 年全国数据中心耗电量达 2166 亿度,约占全 国总耗电量的 2.6%,碳排放量达 1.35 亿吨,占全国二氧化碳排放量的 1.14%左右。据信通院测 算,2030 年我国数据中心耗电量将超过 3800 亿度。

双碳背景下,我国对数据中心 PUE 的要求日趋严格,节能降耗势在必行。对于新建的数据中心, 2017 年,《“十三五”节能减排综合工作方案》提出,新建大型云计算数据中心 PUE 值低于 1.5。2021 年 12 。