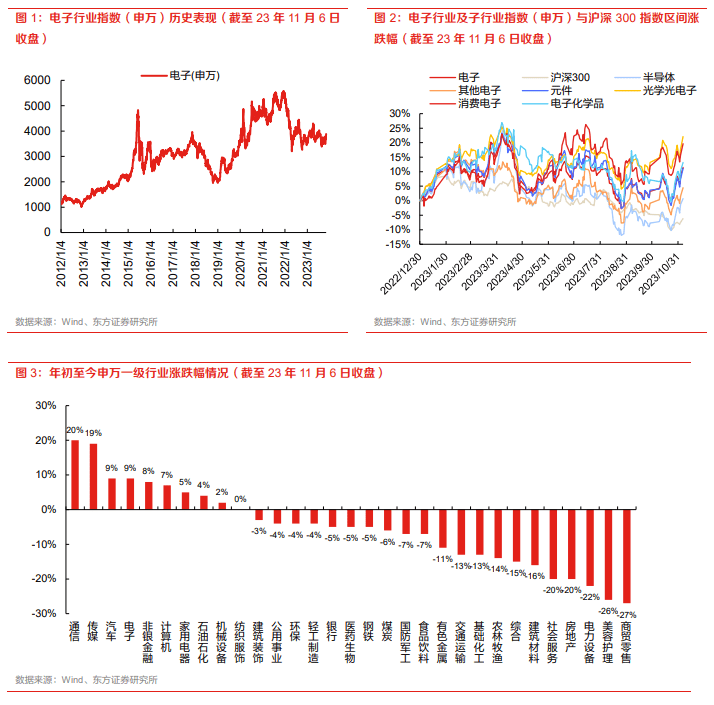

截至 2023 年 11 月 6 日收盘,电子指数较 2022 年末上升3%,实现涨幅转正,高于同期沪深 300 指数下降 4%的表现,在所有一级行业中排名第 4,较2022 年排名末尾有大幅度的提升。2023 年年初以来,除半导体和其他电子在个别时间段表现明显不及同期沪深 300,其余子行业的表现均与沪深 300 相近,甚至大幅优于沪深 300。

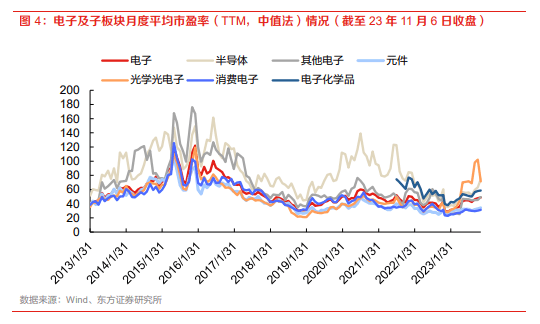

从估值角度来看,目前电子板块大部分子行业 PE TTM 估值低于过去 10 年历史平均。电子板块 当前行业整体 PE TTM 估值水平 49 倍,低于过去 10 年平均值(55 倍)。其中,半导体板块估值水平较高(75 倍),但仍低于过去 10 年平均值(85 倍);消费电子板块估值水平最低,为 31 倍, 低于过去 10 年平均(49 倍);其他电子和元件板块估值分别为 49 倍和 34 倍,均低于过去 10 年 平均(69 倍和 46 倍);电子化学品估值为 59 倍,高于过去 1 年平均(49 倍);光学光电子估值 水平为 72 倍,高于过去 10 年平均(50 倍)。

展望 2024 年,我们认为行业整体最气度复苏、AI 大模型算力升级和半导体国产化带来的投资机会值得关注:

1)行业景气度迎来向上拐点,安卓厂商停止降规,终端需求平稳,折叠机、5.5G、卫星通信、AI 等产业和技术升级正当时,我们看好消费电子终端整体景气度提升带来的投资前景。

2)A 大模型部署和应用带来算力升级需求,数据中心产业链从中深度受益,AI 大模型应用深入智慧物联和汽车等领域,引领视频分析、自动驾驶等技术升级,带动智能摄像头、激光雷达等相关传感器需求;A 有望重塑 PC 市场,成为 PC 终端发展的重要驱动力,我们持续看好AI 大模型相关产业链上下游的增长机会。

3)半导体行业正迎来回暖,产业链国产化趋势显现,我们期待 NAND 大厂扩产进展,看好半导体景气度复苏和国产化率提高带来的产业链相关公司的未来前景。

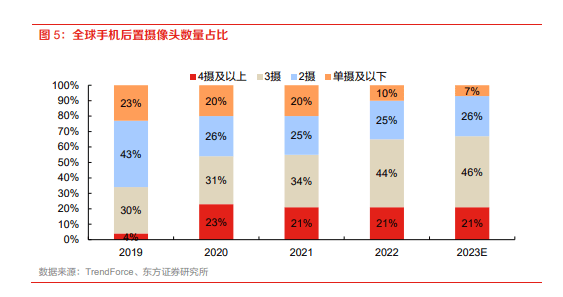

手机摄像模组出货量有望回升,手机摄像头平均数量将提高。根据 Trendforce 预测,2023 年在预期全球经济缓步回稳下,智能手机生产量平稳,手机摄像模组出货量将同比增长约 4%,达46.2亿颗,低端手机增配将带动摄像模组出货量增长。TrendForce 认为手机摄像模组出货量增长将主要受益于低端手机镜头数量提高,配置 1 颗摄像头或不配置摄像头的智能手机占比将从 22年的 10%下降到 23 年的 7%;于此同时,中端机型配置摄像头数量也将有小幅提升,后置 2颗/3 颗摄像头的智能手机比例将分别提升到 26%/46%。

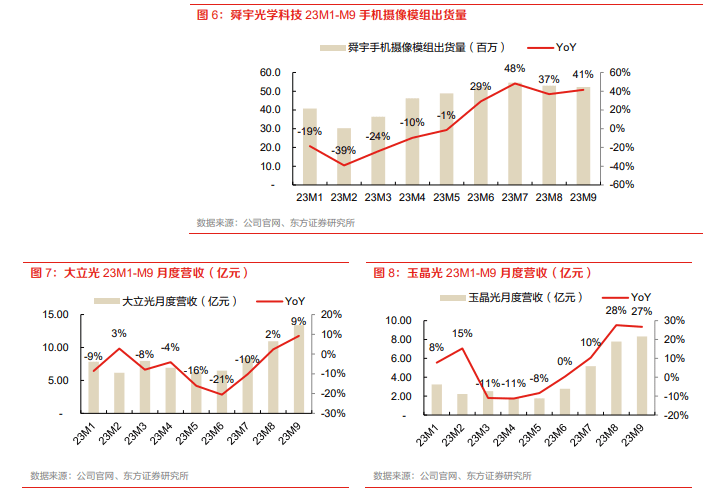

市场景气度回升,行业龙头 23Q3 摄像模组出货量环比提升。根据手机摄像模组龙头企业舜宇光学科技、大立光和玉晶光公布的数据,23Q3 市场景气度有所回升。舜宇光学科技 23 年三季度以来手机摄像模组保持同比高增,同比增速均超过 35%。镜头厂商大立光和玉晶光月度营收 8-9 月保持同比增长,大立光23M9 营收 13.4亿元,创20 年来新高;玉晶光23M9 营收 8.33 亿元,M9及 Q3 营收同步创下历史新高。

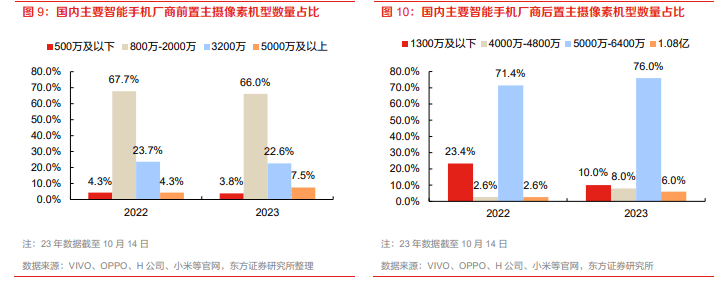

高端前置主振渗透率提升。我们对国内规模较大的四家智能手机厂商( VIVO、OPPO、H 公司小米)在 22年和23 年(截至 10 月 14 日)发布机型的像模组参数进行了统计。与22 年相比23 年前置摄像头整体配置与 22 年相近,其中超过 5000 万像素的前置主摄渗透率有一定提升,从4.3%增长到 7.5%。

后量主摄升级趋势显现,多品牌发布亿级像囊旗舰。相比之下,后置摄像头像素数升级趋势较为明显,根据我们的统计,国内规模较大的四家智能手机厂商发布的机型中,23 年后置主摄像素在1300 万及以下的智能手机机型占比从 22 年的 23.4%大幅下降到 10.0%,而后置主摄像头像素4000 万及以上的比例显著增长,其中过亿像素手机机型占比从22 年的 2.%提升至 23 年的6.0%考虑到 vivo 和 oppo 等公司可能会在 23 年继续发布旗舰机型,预计 23 年全年相对应的前置和后置高端摄像模组渗透率仍将有所提升。

潜望式摄像模组市场热情提高。潜望式镜头可实现光线横向传输,突破光学变焦瓶颈,使用微棱镜的新型潜望式镜头,通过微棱镜将光路转向,使过厚的镜头平放,光线在手机内部横向传输,从而通过横向变焦保证长焦拍摄,具有镜头更薄,突起更小等优势。23 年 9 月,苹果首次发布了搭载潜望式镜头的 iPhone 15 Pro Max,有望带动行业热度。头豹研究院认为,潜望式镜头将随着后置多摄方案的渗透而被广泛应用。据 TSR 数据,预计全球潜望式镜头出货量将从 2019 年的1300 万颗增长至 23 年的 8000 万颗,渗透率从 0.9%提升到 5.3%。随着潜望式镜头的技术成熟和成本逐步下降,我们认为未来较低规格的潜望式镜头有望下沉到中低端机型,潜望式摄像模组渗透率提升空间较大。

折曼机市场热度持续提升。根据 IDC,23Q2 中国折叠屏手机市场保持快速增长,出货量同比增长173%至约 126 万台;1H23 出货 227 万台,同比增长 102%,到 25 年有望达到 1380 万台。根据 Counterpoint,2023 年全球折叠屏智能手机出货量预计将同比增长 52%达2270 万部,2025年将达 5500 万部;折叠屏手机在 1000 美元以上的超高端市场正开始占据主导地位,2022 年出货量份额达两位数,预计 2023 年将增长到 20%以上。

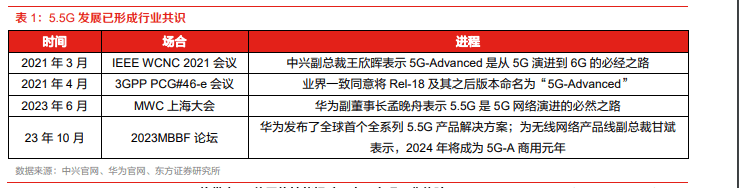

5.5G 已形成产业共识,商业化落地将至。5.5G,即5G-Advance ( 5G-A),是5G 第二个阶段的演进,共包括 Rel-18、Rel-19、Rel-20 三个版本。在5G Rel-20 演进时,预计会同时开始 6G引入工作。5.5G是5G 网络演进的必然之路,5.5G 网络下行万兆、上行千兆、千亿联接、内生智能的网络特征已经明确,从 5G 到 5.5G,将更好地匹配人联、物联、感知、高端制造等场景,孵化更多的商业新机会。23年 10 月,华为于 2023MBBF 论坛期间发布了包括 TDD、FDD、毫米波、DIS、天线、微波 MAGICSwave 的全球首个全系列 5.5G 产品解决方案,华为无线网络产品线G-A 商用元年。

5.5G 将带来 10 倍网络性能提升,线G 的 eMBB(增强移动宽带) 、 uRLLC(超高可靠超低时延通信) 和 mMTC(大连接物联网)三大特性进行增强,相比目前的 5G 能力,将给运营商带来 10 倍的网络性能提升:

➢ 10 倍峰值带宽体验:移动用户及家庭宽带用户峰值体验从 1Gbps 提升到 10Gbps,更好地 支持沉浸+交互业务。

➢ 10 倍智能:ADN 自动驾驶网络从 L3 级别提升到 L4 级别,网络运维效率提升 10 倍。

F5.5G 目标实现 10 倍带宽、覆盖和体验。在固网领域,华为在 22 年分析师大会上首次提出了 F5.5G 概念,目标是将带宽、覆盖和体验提高 10 倍以上;23 年 10 月在 UBBF 2023 期间,华为 发布了迈向 F5.5G 的六大技术升级,呼吁全产业共同推进 F5.5G 的成熟与落地,逐步实现万兆无处不在。

频谱资源策略清晰,推进 Sub 100GHz 频走向 NR。5.5G 将当前存量频谱通过频谱重耕按需整合,并推动毫米波和 U6GHz 超大带宽频谱商用。毫米波、U6G 等新频谱已逐步做好准备,25+国家已经分配毫米波频谱,大部分运营商拥有 400 - 800 MH 大带宽;中国率先提供 6GHZ 频段用于移动通信业务,6GHz 将在 23 年 11 月份的WRC-23 进行IMT 标识。

5.5G 已开启标准化进程,技术规范产业标准节赛明确。5.5G 首个版本 Rel-18 版本将于 24H1冻结;F5.5G已经从产业倡议落地标准设计,ETSI牵头定义的F5.5G第一个标准版本R3将于24H1冻结;IETF、IEEE 也全面开展 SRv6、WiFi 7、800GE 等 Net5.5G 第一阶段相关的标准工作,将在 2024 年发布。

全球运营商踊跃投身 5.5G 创新实践,万兆完成商用验证,具备规模部署条件。中国、科威特、 沙特、阿联酋、德国、土耳其、法国等全球各地 20+运营商都在进行 5.5G 关键技术的验证,欧洲、中东、亚太的多个城市已验证了5.5G 的 10Gbps 能力。结合 ELAA 等关键技术,高频段实现了泛在高速移动性体验。

5.5G 端到端产业链已做好准备,Rel-18 标准冻结即可商用。面向 5.5G 的终端芯片可满足10Gbps 极致用户体验,领先的芯片公司均发布了 5G-Advanced ready 的调制解调器和射频系统可支持 10 载波聚合实现 10Gbps 用户体验。千亿物联加速商业应用场景验证顺利,RedCap 已具备规模商用条件,P-loT标签的新型终端也在加速。RedCap 芯模端产业链成熟,在电网、制造等场景完成验证,具备规模商用能力; MBBF 2023 发布了 RedCap 商用阶段性成果,全球已有7个国家超过 10家运营商完成 RedCap 商用试点,RedCap 在全球已具备规模商用条件; Passive loT产业链正在加速成。